不正防止のための内部統制入門

内部統制は「社内の業務ルール」のことです。内部統制が脆弱だと、企業内部の不正につながるなどデメリットが多くあります。

このコラムでは、

- 不正を防止するための内部統制の着目点

を解説していきます。

内部統制とは

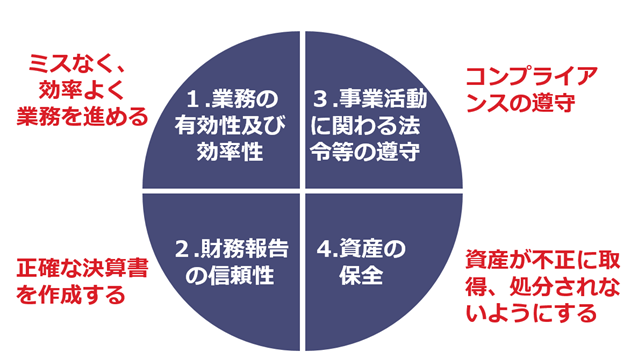

内部統制とは、以下の4つの目的を達成するために、組織に組み込まれた体制やシステムのことです。

1.業務の有効性及び効率性

ミスなく、効率よく業務を進める、という目的です。

業務のルールを決める、といえばおそらくここが一番イメージつきやすいと思います。マニュアル化する、標準化する、と考えてもらえればOKです。

無駄な業務をなくして、効果的に、効率的に仕事を進めることができる内部統制の第一の目的です。

2.財務報告の信頼性

正確な決算書を作成する、という目的です。

銀行、取引先に提出、税務申告の際に重要です。

例えば10,000円の売上が、間違って9,000円の売上が計上されている、という状態では銀行には信頼されませんし、税務申告の際に追徴課税などを受ける可能性もあります。

3.事業活動に関わる法令等の遵守

一言でいえばコンプライアンスを守る、という目的です。

会社は色々な法令に縛られて業務を行っています。すべての会社で税法、会社法、建設会社であれば建築基準法などです。

会社として効果的、効率的に業務を進めるのは大事ですが、法令無視では意味がありません。

継続的に会社を発展させていくために、法令を遵守するためのルールを組み込んで、法令違反を侵さないようにするというのも、内部統制の大事な役割です。

4.資産の保全

資産の不正な取得、処分を防止する、という目的です。

資産(現金、棚卸資産、有価証券、固定資産など)が不正に取得、処分されないようにすることです。例えば、

- 現金を毎日数えて、上長の承認を受ける

- 棚卸資産は必ず2人でカウントする

などです。

ここで強く絡んでくるのが「不正」という概念。内部統制には不正を防ぐための機能もあります。

まとめると、内部統制とは、車で例えるとブレーキやハンドルの役目を担います。

アクセル部分ではなく、足元をしっかり固める役目です。

では、内部統制の役割が理解できたところで、次はどのような観点で内部統制を考えていけばよいかを説明します。

全般的な着目点

まず、全般的な着目点を解説します。

簡単な視点ですが、非常に大事な視点です。それは、

一人で完結している業務はないか

です。不正でもミスでも、ほとんどの原因はここにあります。

もちろん、どれだけ時間や人数をかけてもミスや不正が起こることはありますが、一人であればその可能性は非常に高まります。業務を見直す際は、まず1人で完結している業務がないかを見直す必要があります。

どんな業務でもチェック体制がないと、ミスも起こりやすく、不正も起きやすい。それを強く認識してください。

内部統制は費用対効果の観点も大事なので、特に中小企業はすべての業務でチェック体制を敷くことは難しいこともあると思いますが、常にリスクがあることを認識することが重要です。

なお、「不正を防止するために内部統制を構築する=社員を疑う」といくイメージがあるかもしれません。ただ、従業員に不正をさせないのは会社の責務です。社員を守る、犯罪者を出さないという意識で内部統制を構築してください。

主要科目の着目点

ここからは、主要な勘定科目別に、

- 特徴

- 不正を防ぐための具体的な対応

を解説していきます。

1.現金預金

会社にとって一番重要な科目です。一番重要なだけに、現金預金の管理がずさん=会社全体の内部統制の整備がずさん、と言っても過言ではありません。

<特徴>

- 現金は現物があるため紛失等のリスクがある

- 現金預金は横領等の不正が発生しやすい

<具体的な対応>

現金の場合

- 一切の入出金は証憑(もしくは申請)と引き換えに行う

ミス及び不正支出の防止のためです。経費精算であれば領収書・レシート、仮払であれば申請書を提出させることで、ミスをなくして、私的な支出を防ぎます。

- 必要のない現金を多額におかない

有事の際の被害を軽減するためです。よくある例としては、店舗、支店、営業所などの小口現金を実態に合わないほど多額に持たせていることがあります。そういった場合は、利用状況を勘案して必要分だけ残すようにします。消極的な理由としては、こんなに少ないなら不正を働いてもしょうがないか・・・と動機を薄める効果もあります。

- 出納担当者を決める(基本的に一人)

責任を明確化するためです。責任がうやむやになれば同じことが繰り返されることは多いです。自分が責任を負っていることを自覚すればミスも不正も減ります。ただし、責任を持たせると言っても、一人で業務が完結してはいけません。

- 現金実査は毎日行い金種表を作成し、ダブルチェックを行う。少額であっても、差異が発生している場合は原因を追求する

日々の牽制及びミスの適時発見のためです。 現金は非常に大切、かつ事故が起こりやすいものです。なので、現金は毎日現物をカウントして、ダブルチェックを行うことが望ましいです。

小切手(支払手形)の場合

- 取扱者及び不在時の代理者を限定する(権限及び物理的に)

責任の明確化のためです。これも現金の扱いと同じで、有事の際に誰の責任なのかを明確にする必要があります。責任がうやむやになれば繰り返されるからです。また、小切手帳、印鑑は金庫等に保管して物理的にも担当者、責任者以外が扱えないようにしておきます。

- 書き損じ小切手、書き損じ手形は廃棄せず、書き損じがわかるようにして綴りと一緒に保管する

不正振り出しの防止のためです。

書き損じ手形は使用不能な状態にして、綴りと一緒にして“使われていない”ことを見えるようにしておくことが重要です。例えば社印が押してある書き損じ小切手をシュレッダーにかける、というルールになっている場合、そのルールを逆手にとって、わざと書き損じて着服することもできる。そういったことが無いように、使われない小切手は使われてないことを見えるようにしておくことが重要です。

- 定期的に綴りの連番確認を行う

不正振り出しがないかの確認(及び牽制)のためです。小切手や手形のミミに情報を残すようにしておくと、着服した場合、検証されてバレてしまいます。ではどうするかというと、ミミごとすべてを引きちぎって隠蔽しようとするんです。その際に予め連番が振ってあるとその部分の番号が1つ飛ぶので、連番を確認したときに気付くことができます。

この連番確認の考え方は、領収書にも使えます。ただし、小切手、手形は銀行の様式を使うので予め連番が振ってありますが、自社管理の領収書(特に市販のもの)は連番が振ってないこともあります。領収書絡みの不正も多いので、もし自社の領収書に連番が振ってないのであれば、予めすべての領収書に連番を振っておくなどの対応をすることが望ましいです。

預金の場合

- 銀行の残高(残高証明書)と元帳の一致を確認する(少なくとも月に1度)

差異がある場合は、差異調整表を作成して、実質的に一致していることを確かめます。

- 不要な口座は解約する

管理の手間軽減、不正被害や悪用の防止のためです。もちろん必要に応じて売掛金入金口座や買掛金支払口座等に分けるのはOKです。ただし、必要以上に分けることは管理の手間がかかるため、解約してしまうことを検討しましょう。

2.売掛金

商流上で現金預金に非常に近いところにあるため、不正が非常に発生しやすい科目です。

<特徴>

- 目に見えない(ただの権利)ため現状把握がしにくく、また、法的な拘束力がなく滞留が起こりやすい

- 現金預金と直接関係するため、不正が発生しやすい

<具体的な対応>

- 売掛金管理表(滞留管理表)を作成し、定期的に上長のチェックを受ける

毎月、滞留管理表を作り、滞留債権の管理及び牽制をします。

- 記帳担当者は売掛金の回収チェック、滞留管理、貸倒処理の承認、値引き・割引の承認を行わない

不正の手口としては、入金されたけど個人口座に流して売掛金をそのままにするとか、滞留していることにして貸倒れ(売掛金を損失処理)にして浮いた分を流用する、という手口が考えられます。値引きや割引も同様の手口に使われる可能性があります。

- 得意先に対して決算月等に残高確認を行い、正確な売掛金残高の把握及び先方残高と差異があれば原因を究明する

残高確認とは、「こちらは売掛金を○円だと思ってますが、そちらの認識と合ってますか?」と書面で問い合わせることです。

会計監査の手法ですが、監査のみでなく会社の管理としても有効で、実際に独自に残高確認を行っている会社もあります。

3.受取手形

売掛金と同じく、商流上で現金預金に非常に近いところにあるため、不正が非常に発生しやすいで科目です。

<特徴>

- 現物があるため、紛失・横領のリスクがある

- 法的な拘束力があるため、滞留は起こりにくい

<具体的な対応>

- 手形管理台帳を作成し、受入、顛末を記入した際は、手形管理台帳作成者以外のものがチェックを行う

手形管理台帳とは、受取手形に関していつ、誰から、いくらの手形を受け取って、顛末がどうなったか、などをまとめた管理表です。

- 手形管理台帳と総勘定元帳は定期的に一致を確認する

手形管理台帳と会計の帳簿は別物です。最近は会計ソフト内で一体になっているものもありますが、そうでない場合は両者が一致しているか、定期的に照合する必要があります。

4.棚卸資産(在庫)

棚卸資産は、簡単に換金できるものもあり、横領等の不正が発生しやすい科目です。

<特徴>

- 現物があるため、紛失のリスクがある

- 流用可能なものもあるため、横領等の不正が発生しやすい

- 滞留するリスクがある

<具体的な対応>

- 棚卸資産の重要性によって管理方法を区分する

重要性の区分方法としては、例えば以下の3つが考えられます。

A: 定期的に実地棚卸を行うとともに、継続的な受払記録も行う

B :定期的に実地棚卸を行うが、継続的な受払記録は行わない

C :実地棚卸対象にせず、継続的な受払記録も行わない

本業の重要な資産や高額品、横領等が発生しやすいもの(切手とか印紙)は、A

本業で使うけどそこまで重要でなく動きが頻繁にある資産は、B

ボールペンの消耗品等は、C

など、会社の実情に応じてコストパフォーマンスを加味して管理方法を区分するとよいです。

- 実地棚卸を定期的に行う。実地棚卸の方法については棚卸実施要領を作成して、実施方法を周知徹底し、適切に実地棚卸を行う

実地棚卸については、会社としてルール(棚卸実施要領)を策定して行います。

実地棚卸のポイント

- カウントすべき在庫をすべて把握する

実際に数え始める前段階の話。カウントすべき重要性が高い資産ををすべて把握します。

- 把握した在庫を間違いなくカウントする

例えば、把握した在庫が2個なのに1個と数えることがないようにすることです。

例えば2人1組でカウントを行い、数え間違いがないようにします。

- カウントした実棚数量と帳簿数量を突合し、差異原因の分析を行う

この対応は継続的な受払記録をつけているところでしかできませんが、理論在庫(これだけあるはずだという在庫)と実際在庫の差異を把握して、原因を調査します。

- 棚卸の際に滞留、販売不能品等のチェックを行う

棚卸の際に、滞留品や販売不納品のチェックをしておくと効果的です。

滞留しているか、売れるか売れないかということをよく知っているのは、やはり現場の人です。それを情報として客観的に見えるようにします。

5.固定資産

流動性は低い、つまり簡単に現金化できるものではないため棚卸資産ほど厳重な管理は必要ないですが、現物管理が重要な科目です。

<具体的な特徴>

- 流用可能なものもあるため、横領等の不正が発生する可能性がある

- 現物があるため、期末に棚卸ができる

- 長期に渡って保有するため、特に昔からあるものは現状の把握がしにくい

<具体的な対応>

- 現物確認が可能な固定資産は定期的に棚卸を行う。その際に台帳と現物が特定できるように、予め現物に整理番号を付すとよい

棚卸資産と同じく、固定資産は現物確認することをオススメします。

適時に取得、除却の記録を行っていたとしても、現物確認をすると必ず「これがない」「あれはどこにいった」という物が必ず出てきます。

現物確認する際に、特に動産(机やPCなど)は特定がしやすいように、購入の都度、個別番号を付したシールなどを貼っておくとよいです。

- 固定資産台帳は除却の単位で登録し、単に償却計算のみでなく文字通り“管理”ができる台帳にする(資産に整理番号を付す、「○○一式」などで登録しない)

固定資産台帳において「○○一式」という記載で、複数の資産をまとめて登録しているのをよく見ますが、そのうちの一部を交換したりしたら、固定資産台帳上のどれに該当するかわからなくなります。

コツとしては「除却の単位」で資産を分けて、固定資産台帳に登録することをおすすめします。

- 除売却は責任者の承認を必要とする

これは、不正流用の防止が目的です。勝手に除却、売却などを行えるようになっていると、横領などの不正の温床となります。

- 固定資産に計上されないものであっても、比較的重要なものは管理簿をつける

仮に固定資産台帳に登録されない資産であっても、重要性が高いものは帳簿をつけて管理することがおすすめです。

6.買掛金、経費支払

<特徴>

- 現金まわりの業務であるため、不正が発生しやすい(水増し請求、仮払金の個人目的への転用等)

<具体的な対応>

- 支払稟議の体制を確立する。稟議の決裁権限は、重要性に応じて適切に設定する

これは、不正支出の防止が目的です。金額、及び内容に応じて。○万円以上は部長決済、従業員の貸付は社長決済を必要とするなど、牽制が効く体制を整備することが必要です。

- 月次比較を行い大きな変動がないことを確認する。変動している場合は原因を調べる

これは、異常を把握するためです。急に増えた、減った、というのは必ず原因がある。原因がわからないのであれば、それはミスをしているか、不正の兆候かどちらかです。月次で増減を比較するだけで、見えてくるものは多いです。

- どの支出に対してどの科目を使うか、ルールを決めておく(雑費はできるだけ使わない)

例えば売掛金を貸倒処理して着服するという不正があった場合、費用科目としてよくわからないようにする必要があります。

その時によく使われるのが雑費です。その名の通り、どこにも属さない雑多な支出が集まる科目です。

普段から雑費をよく使ってると、その異常が発見しにくくなります。また、経営管理上もなんの費用が発生しているのかが「雑」なので把握しにくいです。雑費を使うときは本当に「雑」なのかを判断して使う必要があります。

まとめ

色々な着目点を記載しましたが、すべてを実施する必要はありません。

一般的に、内部統制を強めれば業務の効率は落ちます。

また、従業員数や業務量を考慮すると、不可能なものもあると思います。

重要なことは、これらの注意点を踏まえて貴社又は貴事業所にどのようなリスクがあり、かつ、そのリスクに対してどのように対応すれば効果的かを考えることです。 今回のコラムが皆さんのお役に立てれば幸いです。

清友監査法人 山尾